खराब क्रेडिट हिस्ट्रीमुळे आर्थिक नुकसान होण्याची शक्यता; जाणून घ्या सविस्तर माहिती – Credit History

चांगल्या क्रेडिट हिस्ट्रीमुळे एकंदरीत क्रेडिट रिपोर्ट सुधारण्यास मदत होते. क्रेडिट स्कोअर चांगला असेल तर कमी व्याजदराने गृहकर्ज मिळू शकतं. पण क्रेडिट हिस्ट्री चांगली नसेल तर गृहकर्ज घेण्यात अडचणी येऊ शकतात, तसंच आर्थिक नुकसानही सोसावं लागू शकतं.

कर्जदार व्यक्तीवर कर्जाच्या परतफेडीची मोठी जबाबदारी आणि दबावही असतो. म्हणूनच असं म्हटतात की, कर्ज घेणं टाळावं. मात्र, कधी – कधी अशी काही परिस्थिती निर्माण होते ज्यामुळे कर्ज घेण्याव्यतिरिक्त दुसरा पर्याय नसतो. अनेकदा काही लोकांना अगदी सहज कर्ज मिळतं, तर काहींना कर्ज मिळवण्यासाठी खूप खटपट करावी लागते. वास्तविक, कर्ज मिळणं अथवा न मिळणं हे प्रत्येक व्यक्तीच्या क्रेडिट स्कोअर अवलंबून असतं. म्हणूनच आपल्या अनुकूल अटींनुसार कर्ज मिळण्यासाठी क्रेडिट स्कोअर नेहमी चांगला ठेवला पाहिजे.

प्रत्येक व्यक्तीच्या आयुष्यात अनेक चढ – उतार येतात. त्यामुळे कधीही कर्जाची गरज भासू शकते. कोणत्याही बँक किंवा एनबीएफसीकडून कर्ज घेताना काही गोष्टी लक्षात ठेवणं खूप महत्त्वाचं आहे. सर्वात महत्त्वाची गोष्ट म्हणजे अर्जदाराची क्रेडिट हिस्ट्री चांगली हवी. कर्ज देण्यापूर्वी कोणतीही बँक त्या व्यक्तीची क्रेडिट हिस्ट्री तपासते. क्रेडिट प्रोफाइल सुधारण्यासाठी कर्ज घेऊ इच्छिणाऱ्या व्यक्तीचा क्रेडिट स्कोअर चांगला असला पाहिजे आणि क्रेडिट हिस्ट्री स्वच्छ असणं आवश्यक आहे. चांगल्या क्रेडिट हिस्ट्रीमुळे कर्ज मिळवण्यात कशी मदत होते, हे पाहू या.

चांगल्या क्रेडिट हिस्ट्रीचे कर्ज मिळण्यासाठी होणारे फायदे

चांगली क्रेडिट हिस्ट्री एकंदरीत क्रेडिट रिपोर्ट सुधारण्यास मदत करते. क्रेडिट स्कोअर चांगला असेल तर कमी व्याजदराने कर्ज मिळू शकतं.

क्रेडिट स्कोअर चांगला असतो तेव्हा गृहकर्ज मंजुरीशी संबंधित प्रक्रियांनाही जास्त वेळ लागत नाही. बँका किंवा वित्तीय संस्था कर्जाचा अर्ज लवकर मंजूर करतात. वैद्यकीय आणीबाणी असेल आणि लवकरात लवकर कर्ज हवं असेल, तर चांगला क्रेडिट स्कोअर खूप मदत करू शकतो.

कर्जाची वेळेवर परतफेड केल्यास बँक तुम्हाला जबाबदार आणि विश्वासार्ह कर्जदार मानते.

चांगल्या क्रेडिट हिस्ट्रीचा अर्थ असा आहे की, तुम्ही अनेक क्रेडिट पर्यायांमधून एकाची निवड करू शकता. क्रेडिट स्कोअर चांगला असेल तर कर्ज घेताना अनेक पर्याय उपलब्ध असतात. यापैकी तुम्ही सर्वोत्तम पर्याय निवडू शकता.

याउलट क्रेडिट स्कोअर चांगला नसेल तर अनेक समस्यांना सामोरं जावं लागू शकतं. खराब क्रेडिट स्कोअरचे तोटे काय आहेत ते पाहू या.

खराब क्रेडिट स्कोअरचे तोटे:

कुठल्याही कर्जाची परतफेड करण्यात निष्काळजीपणा दाखवल्यास कर्ज देणाऱ्या कंपन्या आणि इतर वित्तीय संस्थांद्वारे काळ्या यादीत टाकलं जाऊ शकतं.

बहुतेक बँका किंवा वित्तीय संस्था खराब क्रेडिट स्कोअर असलेल्या व्यक्तीला कर्ज देऊ इच्छित नाहीत. त्यामुळे गृहकर्ज घेताना तुमच्याकडे जास्त पर्याय नसतील.

तुम्ही गृह वा अन्य कर्जासाठी सादर केलेला अर्ज खराब क्रेडिट हिस्ट्रीच्या आधारावर नाकारला जाऊ शकतो.

अनेक कंपन्या कोणत्याही व्यक्तीला कामावर ठेवण्यापूर्वी औपचारिक प्रक्रियेचा भाग म्हणून अर्जदाराच्या क्रेडिट हिस्ट्रीची पडताळणी करतात. क्रेडिट हिस्ट्री चांगली नसेल तर नोकरीसाठी निवड होण्याची शक्यताही कमी असते.

एवढंच नाही तर स्वतःचा व्यवसाय सुरू करायचा असेल तर खराब क्रेडिट स्कोअरमुळे समस्या निर्माण होऊ शकतात. अशा परिस्थितीत कोणतीही बँक कर्जाचा अर्ज स्वीकारणार नाही.

चांगला क्रेडिट स्कोअर राखणं खूप गरजेचं आहे. चांगला क्रेडिट स्कोअर जीवनात ठरवलेली गृहखरेदीसह अनेक ध्येयं साध्य करण्यात मदत करू शकतो. नियमित अंतराने आपला क्रेडिट स्कोअर तपासत राहिलं पाहिजे. त्यात कुठलीही विसंगती असल्यास त्यात दुरुस्ती करावी. अशा प्रकारे तुम्ही आपला क्रेडिट स्कोअर खराब होण्यापासून वाचवू शकता. याशिवाय ज्यांचा क्रेडिट स्कोअर चांगला आहे त्यांनीही तो टिकवण्यासाठी आवश्यक आवश्यक काळजी घ्यायला हवी.

क्रेडिट स्कोअर किमान ७५० असणे आवश्यक:

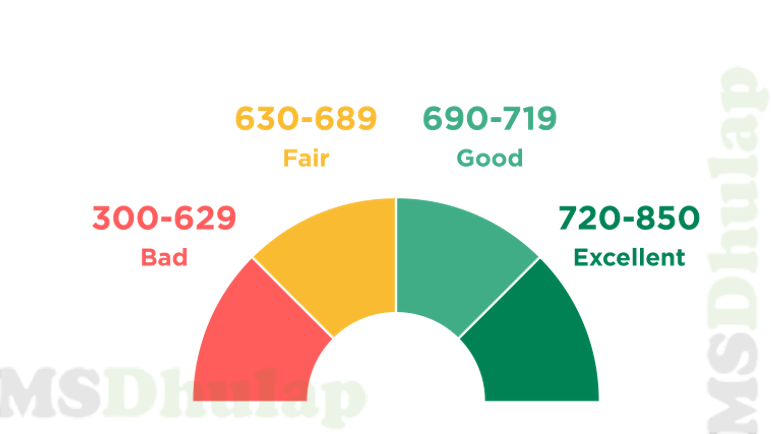

आज प्रत्येक व्यक्तीसाठी क्रेडिट स्कोअर हा महत्त्वाचा विषय बनला आहे. क्रेडिट स्कोअर कर्जाची रक्कम आणि व्याजदर ठरवण्यात महत्त्वाची भूमिका निभावतो. सिबिल या क्रेडिट स्कोअर मोजणाऱ्या संस्थेनुसार, क्रेडिट स्कोअर ३०० ते ९०० च्या रेंजमध्ये असू शकतो. ज्यांचा स्कोअर ७५० किंवा त्याहून अधिक असेल, त्यांना लवकर कर्ज मिळतं आणि ज्यांचा त्याहून कमी असेल त्यांना विलंब वा अन्य अडचणींना सामोरं जावं लागू शकतं.

त्रुटीरहित क्रेडिट रिपोर्ट

कधीकधी क्रेडिट रिपोर्टमध्ये एखादी छोटीशी चूक वा त्रुटी असू शकते जी आपल्या लक्षात येत नाही. तथापि, त्यामुळे क्रेडिट स्कोअर कमी होऊन नुकसान होऊ शकते. म्हणून दर महिन्याला क्रेडिट रिपोर्ट तपासण्याचा सल्ला तज्ज्ञ देतात.

कर्जासाठी अर्ज करण्यापूर्वी क्रेडिट रिपोर्ट तपासा

गृहकर्ज देण्यात किती जोखीम आहे, हे एखाद्याच्या क्रेडिट स्कोअरवरून निश्चित करण्यात येतं. स्कोअर कमी असेल तर बँक जास्त व्याज आकारू शकते किंवा कर्जासाठीचा अर्ज नामंजूर करू शकते. त्यामुळे कुठल्याही कर्जासाठी अर्ज करण्यापूर्वी, स्वतःचा क्रेडिट रिपोर्ट तपासून घ्यायला हवा आणि शक्य असल्यास त्यात सुधारणा करावी.

क्रेडिट हिस्ट्रीच नसेल तर?

हा प्रश्न त्या लोकांसाठी खूप महत्त्वाचा आहे, ज्यांनी यापूर्वी कधीच कर्ज घेतलं नाही. अशा लोकांना असं वाटू शकते की, त्यांना कर्ज सहज मिळेल. पण ते पूर्णपणे चुकीचे आहे. क्रेडिट हिस्ट्री नसलेल्या व्यक्तीला कमी जोखीम म्हणून गृहित धरायचं की किवा उच्च जोखीम म्हणून, हे बँकांना माहित नसतं.

हेही वाचा – गृहकर्ज बंद करत असताना ही महत्त्वाची कामे तुम्ही पूर्ण केल्याची खात्री करा ! – Home Loan Closure

वरील लेख आपल्या सर्व मित्रांना शेअर करा. आपल्याला या लेखाबद्दल काही प्रश्न असल्यास, कृपया कमेंट करा.

आमच्या सोशल मीडिया ग्रुप मध्ये सामील होण्यासाठी इथे क्लिक करा !!